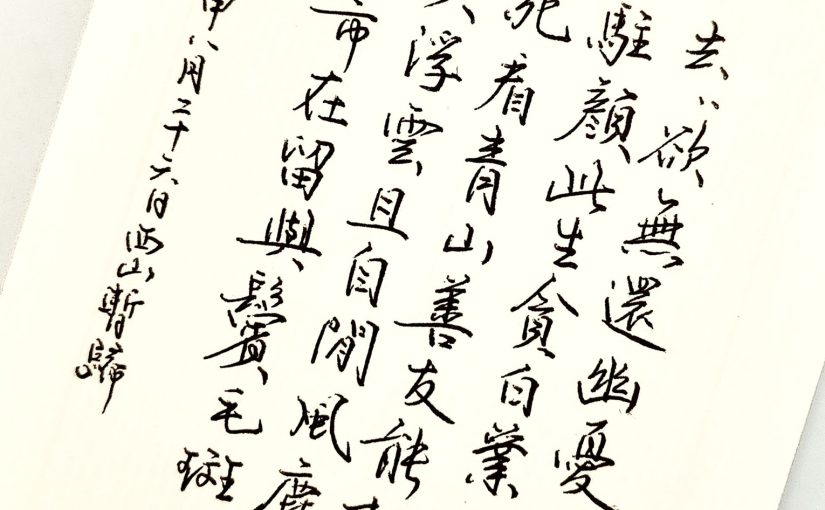

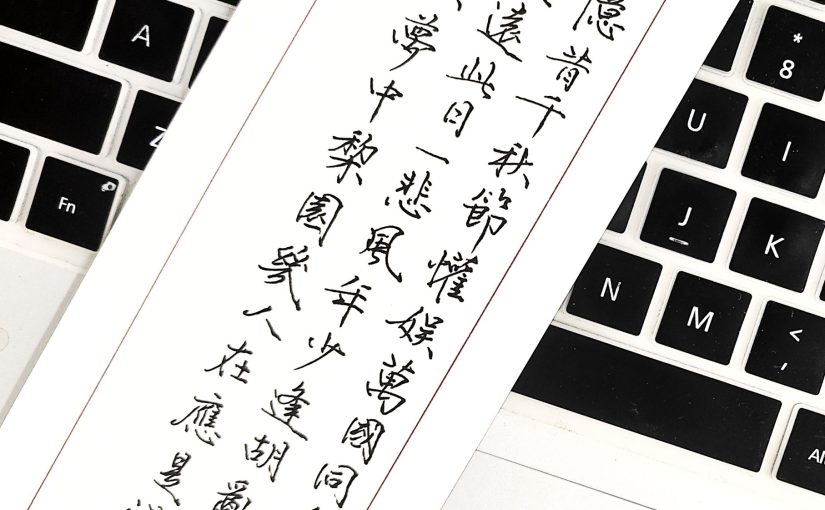

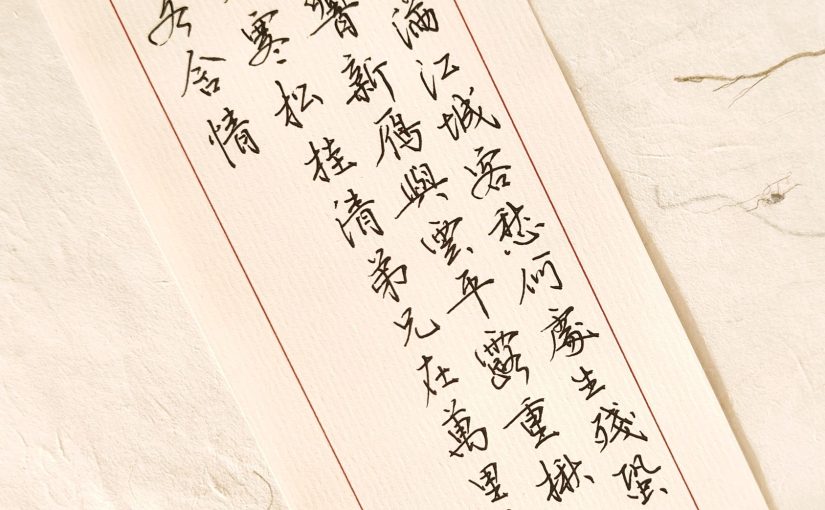

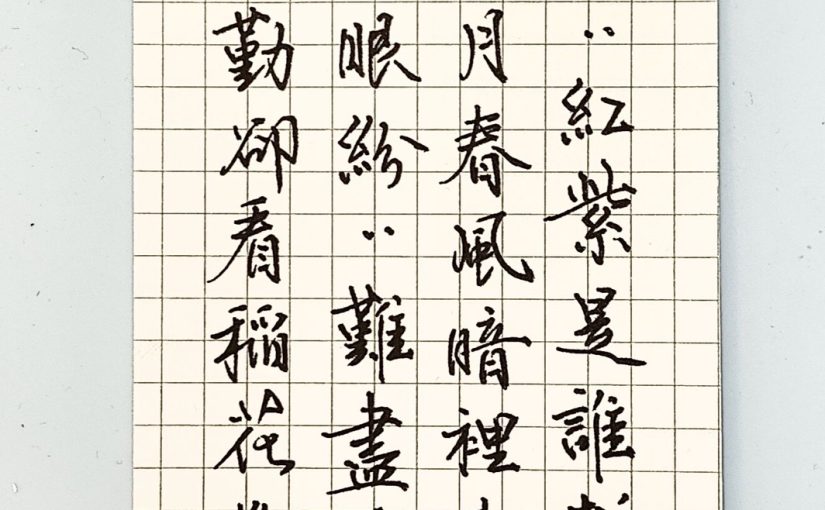

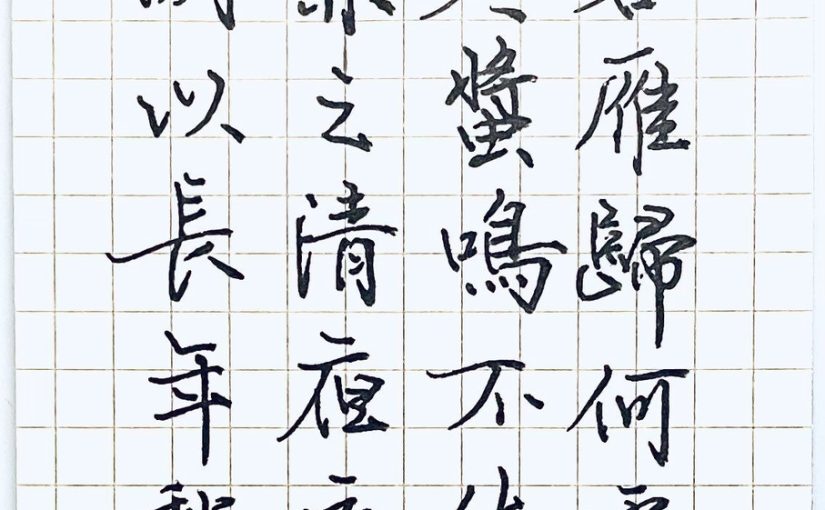

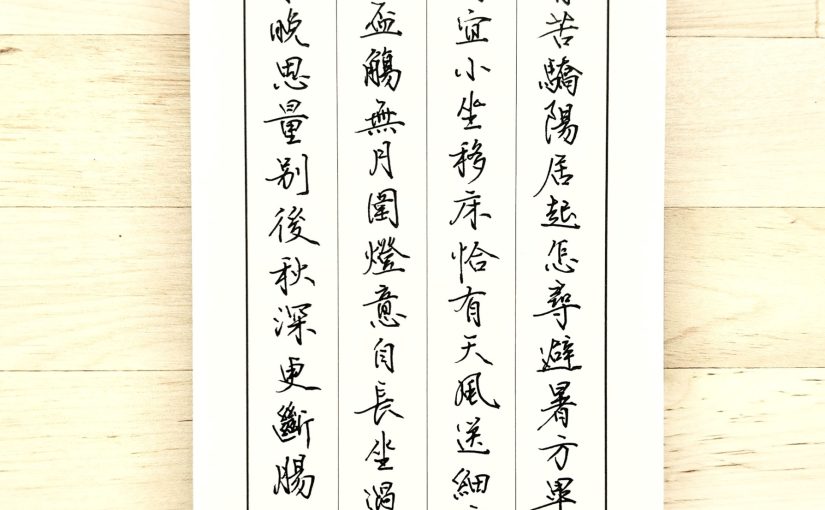

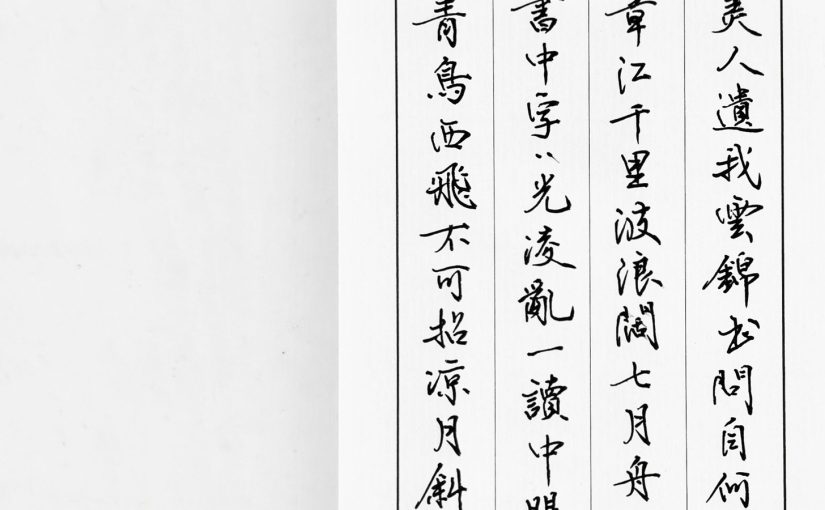

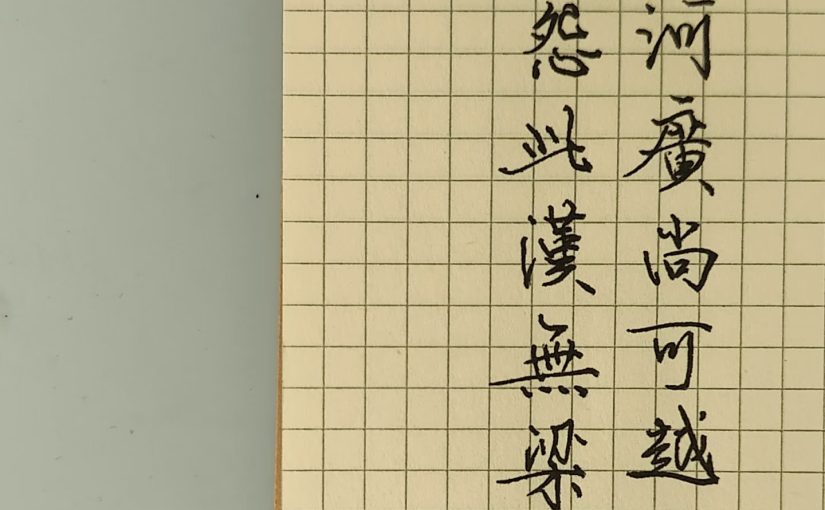

题图:自书

2025年10月13日至10月19日

2025年10月13日

今天是中国历法八月二十二日,宋代名臣范成大在翰林院玉堂值夜班时遇雨,天气顿凉。

雨意蒸云暗夕阳,浓薰满院落花香。

2025年10月14日

今天是中国历法八月二十三日,元代书法家仇远在书房中赏桂花。桂花二次开花, 说明之前经历了降温、突然升温又再降温的过程。

二花香更烈,不与一花同。曾记和云折,惟愁著雨空。旧游明月窟,古意小山丛。十日中秋过,浑疑秋未中。

2025年10月15日

今天是中国历法八月二十四日,1891年的今晚,近代文人潘飞声在客居柏林四年后归国,作长相思。(这是我第一次在医院急诊室更新,解锁人生新体验。)

枕上银河作泪流,人间无尽愁。

2025年10月16日

今天是中国历法八月二十五日,1911年辛亥革命武昌起义后一周,清末官员陈曾寿从广东监察御史任上赴杭州寓居,乘船经过湖北黄州时,想到上游不远处武昌的江水正在推着他前进,保皇党的心自然痛起来了。

鼓角声中几度过,夕阳如梦旧山河。再来更觉西山好,只是青随泪眼多。

2025年10月17日

今天是中国历法八月二十六日,清初京官石申从西山归来,重回燕市风尘。他的女儿以满汉和亲的名义嫁给顺治,是后宫中唯一穿戴汉人衣冠的嫔妃。

去去欲无还,幽忧可驻颜。此生贪白业,不死看青山。善友能相共,浮云且自闲。风尘燕市在,留与鬓毛斑。

2025年10月18日

今天是中国历法八月二十七日,1911年的这一天,辛亥革命八天后,清末甘肃提学使、鲁迅的老师俞明震过甘肃乌鞘岭。待他返回兰州后,就要辞职去杭州寓居了。乌鞘岭是河西走廊东端门户,另一端是入疆的星星峡。

寒风八月乌梢岭,积雪千年古浪河。从此南鸿断消息,今愁争似古愁多。

2025年10月19日

今天是中国历法八月二十八日,明代文人何景明与友人赏菊。

近节逢花放,开尊集异乡。乾坤共一笑,风雨似重阳。谁识暮蝉意,独怜秋树芳。它时益烂熳,邀尔醉西堂。