题图:自书

2025年7月21日至7月27日

2025年7月21日

今天中国历法六月二十七,北宋文人吕南公喝多了,在普安寺墙上题了首诗。他家贫好学,无书不读,进京考试不中,索性回江西老家做学问。元祐初年朝廷诏天下以十科举士,他被地方官举荐,曾巩推崇他,苏轼等朝中名士也认可。但他没等到任命就突然去世,年39岁。

多忧莫道无由解,一醉从初不用催。

2025年7月22日

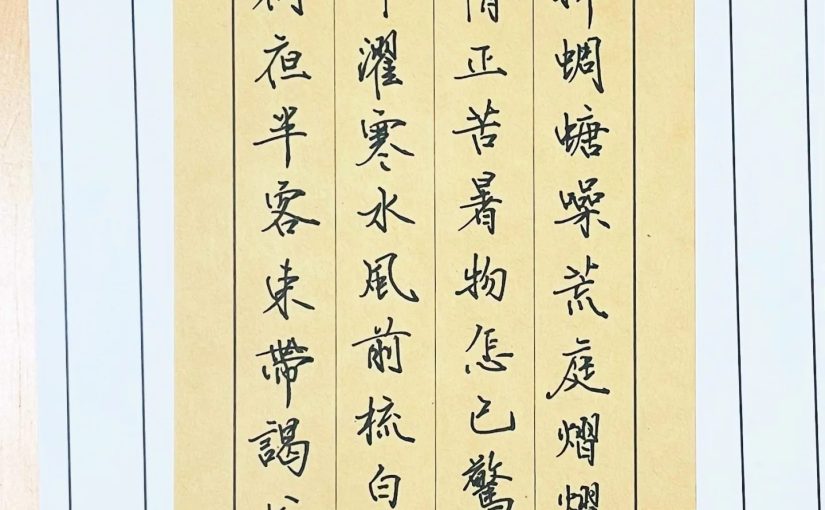

今天是中国历法六月二十八,1367年是夜,“吴中四杰”之一、元末文人徐贲在兵乱之后为命运担忧。此时江南大部已被朱元璋占据,张士诚大势已去。他曾是张士诚的僚属,未来能否保命都很难预料。

阴虫齐响浑忘夏,落叶频飘预报秋。乱后俄惊时节异,却将何计为消忧。

2025年7月23日

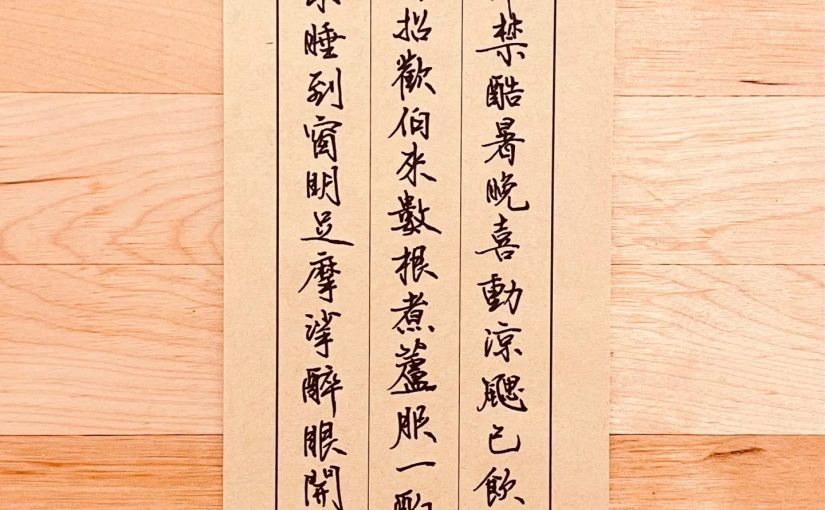

今天是中国历法六月二十九,“宋代最后一位理学家”林希逸前一晚喝多了,睡到天大亮才醒。

时难禁酷暑,晚喜动凉飔。已饮阿连去,仍招欢伯来。数根煮芦服,一酌热茅柴。睡到窗明足,摩挲醉眼开。

2025年7月24日

今天是中国历法六月三十,岑参在水亭送别王季友。王季友诗文不错,家道中落,一度穷困,卖过草鞋,被老婆给休了,此时大概是在华阴县尉任上,生计算是有了眉目。

残云收夏暑,新雨带秋岚。失路情无适,离怀思不堪。赖兹庭户里,别有小江潭。

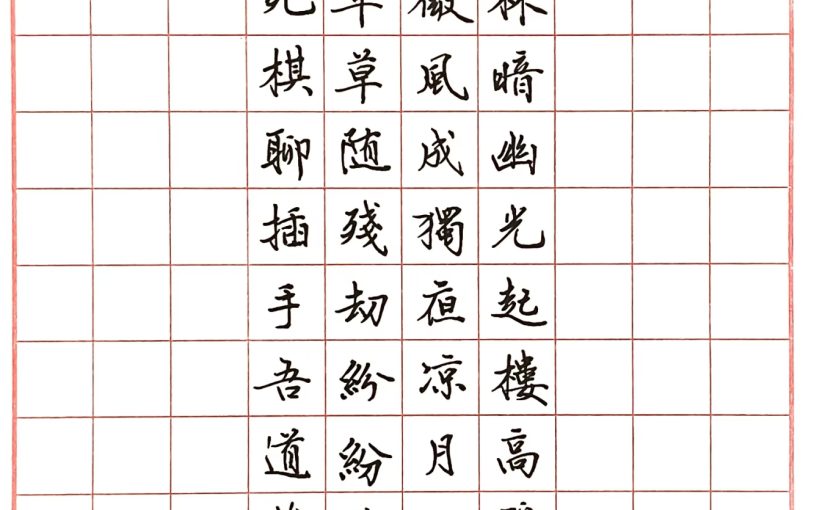

2025年7月25日

今天是中国历法闰六月一日,万历二年(1574)的闰六月,明代学者庞嵩送别友人王阳冈。庞嵩师从王阳明、湛若水,此时已64岁,王阳冈此行是入朝为官,两人再次相见的可能性微乎其微。

霜蹄信奇捷,岂困槽枥间。君今入承明,驱车出齐山。浮云敛天末,长风纵飞翰。

2025年7月26日

今天是中国历法闰六月二日,傍晚太热,宋代诗人杨万里到郡圃中乘凉。郡圃是指官署园林,始于唐,兴于宋。

夕阳幸自西山外,一抹斜红不肯无。

2025年7月27日

今天是中国历法闰六月三日,北宋大臣夏竦为眉州奏报的"九穗嘉禾"祥瑞事件赋诗。祥瑞诗作为一种政治宣传,历朝历代都存在。但在极其崇尚道教的北宋,皇帝一高兴,把九穗禾供起来建个道观,再供养几个在编的道士,也都是有可能的。

眉山远地蜀川西,九穗嘉禾忽效祺。